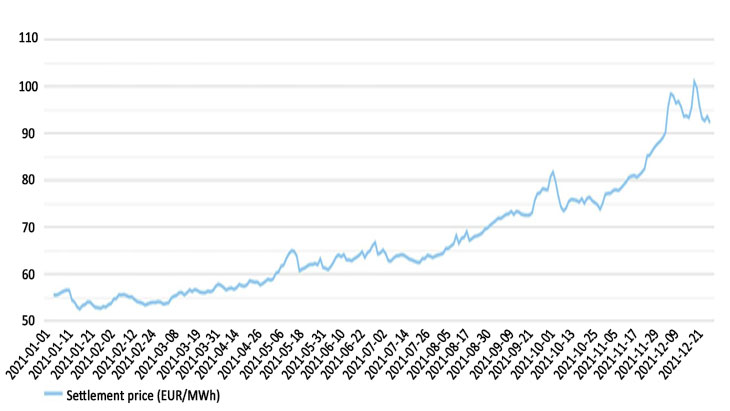

Înainte de a începe această discuție, vă rugăm să aruncați o privire la acest grafic care prezintă o evoluție multianuală:

Indiferent de tipul de marfă despre care ar fi vorba, e clar că ceva nu e în regulă: prețul s-a prăbușit până la zero la sfârșitul anului 2007, pentru ca din al doilea trimestru al anului 2021 să crească și să ajungă la 90 de euro, în ianuarie 2022, chiar înainte de războiul îngrozitor [din Ucraina]. În prezent, această marfă se tranzacționează în intervalul de preț 70-90 de euro pe unitate.

Ce este acest produs misterios care era gratuit acum șaisprezece ani și costă în jur de 82 de euro astăzi?

Răspunsul: acest grafic prezintă evoluția anuală a prețurilor de pe piața de certificate din UE, denumită în mod obișnuit „piața certificatelor de CO2”. Dacă suntem convinși că încălzirea globală este importantă, dacă ne dorim să lăsăm copiilor un Pământ mai curat, atunci ar trebui să ne oprim la acest grafic pentru un moment ca să analizăm dacă piața europeană de CO2 face de fapt ceea ce ar trebui să facă: adică să garanteze că încălzirea globală se reduce, iar copiii noștri vor trăi pe o planetă mai verde. După cum arată graficul de mai sus, piața europeană a emisiilor [de carbon] (pentru a folosi încă un nume pentru același produs) a eșuat. Acest scurt articol va rezuma ceea ce s-a întâmplat.

Ideea originală a fost genială și provine din protocolul de la Kyoto semnat în 1997: dacă ești o centrală electrică sau o fabrică de îngrășăminte etc. și emiți (pentru a folosi cuvântul oficial) gaze industriale în atmosferă, trebuie să deții suficiente certificate de emisii până la 30 aprilie a fiecărui an pentru a acoperi fiecare tonă de CO2 emisă în atmosferă în anul calendaristic precedent; în caz contrar, trebuie să plătești o penalizare de 100 euro/tonă (inițial, doar 40 euro). Așa a început, în 2005, cea mai mare piață de carbon de pe Pământ (în valoare de aproximativ 700 de miliarde de euro).

Cum a reușit UE să distrugă această idee altfel simplă?

Prima problemă a fost supraoferta. În principiu, UE emite aproximativ 1,5 miliarde de tone de CO2 pe an de la instalații care fac obiectul normelor UE privind comercializarea certificatelor de emisii, dar pe durata primei perioade de angajament (cei optsprezece ani dintre 2005 și 2023 sunt împărțiți în intervale mai scurte cu reguli și reglementări diferite) a fost în circulație aproximativ certificate de carbon aferente a circa 1,7 miliarde de tone de CO2. Desigur, prețul certificatelor de CO2 s-a prăbușit la zero înainte de sfârșitul primei perioade de angajament în 2007. Sute de comercianți (traderi) au câștigat milioane de euro din „vânzarea în lipsă” pe piața carbonului – adică au vândut certificate UE pe care NU le aveau în portofoliu, imediat ce și-au dat seama că piața era puternic supra aprovizionată. De asemenea, unele companii de utilități, în special o mare companie din Cehia, au aplicat aceeași strategie. Potrivit unor rapoarte anuale din 2006 și 2007, cea mai mare sursă individuală de profit pentru astfel de companii de utilități deținute de stat a fost vânzarea rapidă a certificatelor UE pe care le primiseră gratuit. Traderii, speculatorii și companiile de utilități au făcut profituri inimaginabile, de pe urma acestei erori de modelare a pieței (de exemplu, prea multe certificate aflate în circulație).

UE s-a confruntat cu o alegere dificilă în 2007: fie reforma piața carbonului, fie o lăsa să se prăbușească. Modul în care funcționa nu era util din punct de vedere social și îi îmbogățea tot pe cei bogați (traderi și speculanți), în timp ce planeta nu devenea mai verde. Au urmat atâtea etape de reformă încât ar fi nevoie de multe pagini doar pentru a le enumera. Aici, le amintesc doar pe cele mai importante în acest context. În primul rând, a fost introdusă ideea de licitare a certificatelor UE (spre deosebire de alocarea gratuită), deși inițial doar pentru 10% din piață. Apoi a urmat așa-numit-ul „back-loading” – reducerea numărului de certificate UE licitate cu 900 de milioane în total în perioada 2014-2016. A urmat apoi înființarea unei așa-numite „Rezerve pentru stabilitatea pieței (Market Stability Reserve – MSR)”, un nume complex pentru o idee simplă: pentru a evita repetarea dezastrului din 2007 (o piață suprasaturată), , prin acest mecanism, UE poate retrage de pe piață certificatele de CO2 atunci când sunt în circulație prea multe (ca în 2007) și invers. Pentru ca MSR să funcționeze corect, era esențial ca numărul de certificate de CO2 aflate în circulație să fie publicat oficial în fiecare an: acestea erau informațiile pe baza cărora se decide dacă vor fi lansate pe piață certificatele suplimentare sau dacă vor fi retrase certificate. În cele din urmă, ultima moștenire a protocolului de la Kyoto – Europa a renunțat la așa-numitele proiecte cu implementare în comun (JI) și la mecanismul de dezvoltare curată (CDM). În spatele acestor termeni confuzi se ascundeau proiecte frauduloase și înșelătoare: dezvoltări care nu au existat niciodată au primit credite JI și CDM care au putut fi vândute pe piața carbonului din Europa. Și aici, încă o dată, sute de „dezvoltatori” au obținut profituri suplimentare, în timp ce nu s-au întreprins pași concreți pentru a reduce încălzirea globală. UE a luat decizia corectă interzicând creditele JI și CDM.

Apoi a urmat perioada post-Covid cu „NextGenerationEU”, „MFF” [multiannual financial framework = cadrul de finanțare multianual] și alte cuvinte înrudite pentru a acoperi faptul că UE era pregătită să disponibilizeze sume de bani nemaivăzute (aproximativ două mii de miliarde de euro) pentru a reporni economia Europei. Guvernul SUA făcea același lucru (aproximativ două mii de miliarde de dolari), dar a folosit „nume de cod” diferite – programul pentru ajutor, susținere și securitate economică în contextul crizei provocate de coronavirus (Programul CARES). Acum toate ingredientele erau pregătite pentru a transforma industria europeană de CO2 într-o adevărată piață financiară globală. Pe de o parte, piața de carbon din UE a fost (este) cea mai mare de pe Pământ, a fost (este) tranzacționată prin burse, numărul total de certificate UE în circulație a fost (este) publicat în fiecare an și a fost (este) un „instrument corect din punct de vedere politic” (Planeta verde, combaterea încălzirii globale etc). Pe de altă parte, în 2021 erau băncile și celelalte instituții financiare care nu mai știau unde să investească surplusul de bani de după criza Covid: prețurile proprietăților crescuseră, acțiunile erau supraevaluate, iar aurul era scump. Acesta a fost momentul în care băncile americane și europene au descoperit piața certificatelor de carbon din UE.

În primul rând, nu le-a venit să creadă ce noroc le-a lovit: exista un instrument financiar (fără livrare fizică) care se tranzacționează prin burse (fără risc de contraparte), în care numărul de unități tranzacționate (alocările UE) este strict controlat (ceea ce înseamnă ofertă limitată), iar acest număr este confirmat anual. Compară acest aranjament cu cele care implică petrolul sau cărbunele, unde trebuie să accepți livrările și să-ți depozitezi petrolul, ai de-a face direct cu producători și comercianți, nu știi niciodată câte milioane de barili vor fi în piață la anul; în plus, cărbunele are aceleași probleme, dar mai este și inacceptabil din punct de vedere politic pentru bănci.

Dar pentru ca băncile și alte instituții financiare să intre pe piața europeană a carbonului au fost necesare niște reforme suplimentare în zona de reglementare. Poate că a fost doar o chestiune de noroc, dar noua (cea mai recentă) perioadă de angajament pentru piața certificatelor de carbon din UE urma să înceapă exact în 2021 (adică atunci când banii post-Covid din conturile băncilor din SUA și UE căutau o piață potrivită). Și acesta a fost momentul când echipele comune din sectorul bancar SUA-UE au „reformat” (mai degrabă: au preluat) piața de certificate din UE. Cele mai importante „modificări de reglementare” pot fi rezumate astfel:

- Reducerea automată anuală a emisiilor (numărul de certificate UE anulate) a crescut la 2,2%;

- Valoarea certificatelor UE introduse în Rezerva de stabilitate a pieței menționată mai sus (adică scoase de pe piață) s-a dublat la 24%;

- Restricționarea suplimentară a alocărilor libere sub numele de cod „relocarea emisiilor de carbon”; și

- Înființarea a două noi fonduri (Fondul pentru inovare și Fondul de modernizare) (care vor fi gestionate de bănci).

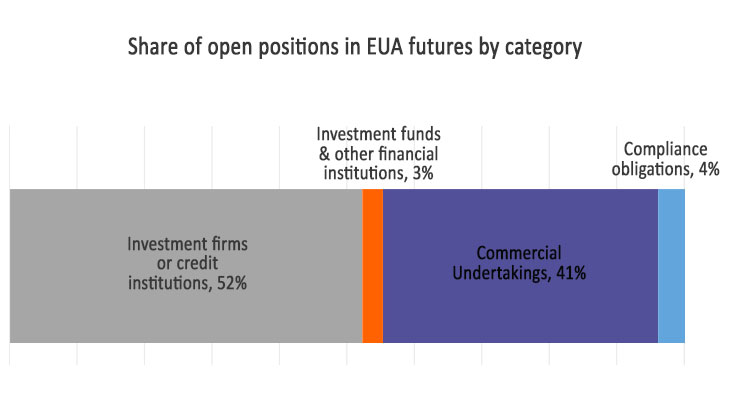

În acest context, nu este surprinzător faptul că prețul certificatului de CO2 aproape s-a triplat în 2021. Amintiți-vă doar primul grafic de mai sus: acest salt de preț este clar vizibil, este ca o săgeată care urcă până la 90 de euro pe tonă. Băncile au început să cumpere certificate de carbon: a fost o investiție „corectă din punct de vedere politic” într-o marfă tranzacționată la bursă care are o ofertă redusă (și limitată). În prezent, băncile și instituțiile financiare dețin mai multe certificate de CO2 decât centralele electrice, fabricile de îngrășăminte și alți producători (denumiți: emițători). Ce fel de piață absurdă este aceasta, unde cei care au obligația de conformare (emițătorii) au mai puține certificate decât investitorii financiari și speculatorii?

Sursa: ING Bank (https://think.ing.com/articles/eu-carbon-market-update-compliance-deadline-sees-market-move-higher)

Dar cine plătește pentru acest spectacol? Cum se finanțează această creștere uriașă a prețului CO2? Răspunsul trist este că plătesc toți cei care folosesc electricitate, inclusiv tu și cu mine. Pentru sectorul energetic, certificatele de carbon sunt un cost de intrare, cum este gazul, petrolul sau cărbunele. Pe măsură ce prețul CO2 crește, producătorii de energie nu au de ales decât să crească prețul energiei electrice vândute. Este exact ceea ce s-a întâmplat începând cu al doilea trimestru din 2021, când băncile au intrat masiv pe piața europeană a carbonului.

Sursa: Hudex

Concluzia finală (și supărătoare) pentru analiza de mai sus este că fiecare utilizator de energie electrică (de la marea industrie până la ultimul pensionar) plătește mai mult pentru energie electrică pentru a acoperi profitul suplimentar pe care unele bănci și instituții financiare îl fac pe piața europeană a carbonului. În același timp, încălzirea globală a crescut în continuare în 2022 (un plus de 0,89 grade Celsius). Revenind la începutul acestui text, dacă vrem cu adevărat să facem ceva împotriva încălzirii globale, dacă vrem să lăsăm copiilor noștri un Pământ mai verde, ar trebui să începem să ne gândim la o nouă modalitate de a comercializa carbonul în Europa și, de asemenea, în întreaga lume: sistemul actual pare să fie disfuncțional, dar scump. Putem facem mai mult, dacă încercăm împreună să venim cu idei noi.

Despre autor Jozsef Balogh este senior business developer la Axpo Solutions, Elveția, concentrându-se pe oportunitățile din Europa Centrală și Ucraina în domeniul energiei electrice, al gazelor și al CO2. A activat în industria energetică din Europa Centrală în diferite roluri începând din 1992. A fost activ în special în Ucraina și Ungaria.

Pingback: Prețul certificatelor de carbon va continua să influențeze prețul electricității și în 2023 - energynomics.ro