Criza energetică din 2021-2022 a fost ca un furtună tropicală: a lovit pe neașteptate, după care a dispărut fără vreun avertisment prealabil și a provocat multe daune în sectorul energetic european, inclusiv în segmentul de trading. Ce am învățat din această experiență? Va fi Europa mai bine pregătită pentru următoarea criză energetică? În acest moment, se pare că totul este în regulă în sectorul energetic european, de parcă criza energetică ar fi luat o pauză de vară. Deși rușii livrează în mod sistematic mai puțin decât este prevăzut în contractele de import de gaze naturale (aproximativ 10% din volumele de dinainte de război și 30% din volumul promis după hotărârea arbitrală de la Stockholm), avem totuși un exces de gaze naturale în Europa. Unii comentatori se așteaptă ca gazele să atingă prețuri negative imediat după ce depozitele UE vor fi fost umplute (spre sfârșitul lunii august). Nicio mare centrală electrică nouă pe gaze nu a fost conectată în Europa Centrală, iar prețurile la electricitate tind să fie negative în anumite intervale orare. Recordul istoric (deocamdată) a fost atins pe piața maghiară HUPX la ora 15 de duminică, 2 iulie: minus 500 de euro / MWh. În România, prețul a fost atunci de „doar” minus 0,01 euro pe MWh. Certificatele de CO2 se tranzacționează constant în zona a 90 de euro/tonă (triplu față de nivelul de prețuri din 2021), dar nimeni nu mai pare să fie prea deranjat de acest lucru. Acest moment de normalitate ar trebui folosit pentru a ne uita înapoi și pentru a înțelege cum a început cu adevărat criza din 2021-2022. Acest text scurt va oferi o istorie alternativă a ceea ce s-a întâmplat cu adevărat în ultimii doi ani, cu un accent special pe reglementarea emisiilor de carbon.

Totul început de la COVID

Deși unii politicieni și-ar dori să legăm prețurile ridicate la energie de sancțiunile UE și de războiul cumplit din Ucraina, această poveste este pur și simplu falsă: prețurile la energie în Europa au început să crească începând cu trimestrul doi al anului 2021, cu câteva luni înainte ca Rusia să atace Ucraina. De ce atunci? Ce s-a întâmplat? Această chestiune, la fel ca multe altele din ultimii ani, începe cu pandemia de COVID. SUA și UE au alocat împreună 4.000 de miliarde de euro pentru planurile de redresare post-covid la sfârșitul anului 2020 (Europa, prin NextGenerationEU) și la începutul lui 2021 (SUA). Acest număr este de neînțeles pentru omul obișnuit: este atât de mare încât dimensiunea sa reală devine evidentă doar dacă o comparăm cu ceva cunoscut. Trebuie să adunați PIB-ul României, Bulgariei, Serbiei și Ungariei la PIB-ul Germaniei ca să obțineți aproximativ 4,000 de miliarde de euro. Adevărata provocare la începutul lui 2021 a fost că această sumă de bani nemaivăzută era în căutarea unui „refugiu sigur” – care, în dicționarul de investiții bancare înseamnă risc minim și randament maxim. Suspecții obișnuiți (proprietăți din Londra, acțiuni, aur etc.) erau cu toții supraevaluați: prea mulți bani urmăreau prea puține ținte eligibile. Este important de menționat că o categorie „dragă” de potențiale ținte de investiții tocmai fusese retrogradată la statutul „în niciun caz”: industria petrolului. În zorii revoluției ecologice europene, când termeni de marketing, precum „amprentă zero de carbon”, „energie verde certificată”, „generare din surse regenerabile” etc. au fost inventați pentru utilizare de masă, băncile nu voiau sau nu îndrăzneau să finanțeze forajele pentru țiței, rafinăriile și conductele de petrol. Abia după introducerea sancțiunilor UE la adresa produselor petroliere rafinate din Rusia (februarie 2023) Europa a înțeles că această politică anti-petrol nu e, probabil, cea mai bună pentru un continent unde petrolul are cea mai mare pondere în consumul de energie primară – circa 34%. Securitatea în aprovizionare pentru Europa ar fi mai bună, dacă (unele dintre) fondurile alocate pentru recuperare post-covid ar fi fost cheltuite pentru investiții în petrol, în special pentru rafinării (UE are prea puține capacități de rafinare pentru a menține în mișcare mașinile din Europa) și în orice conductă care ar fi oferit o alternativă la transportul prin Drujba.

Marile schimbări din piața de carbon

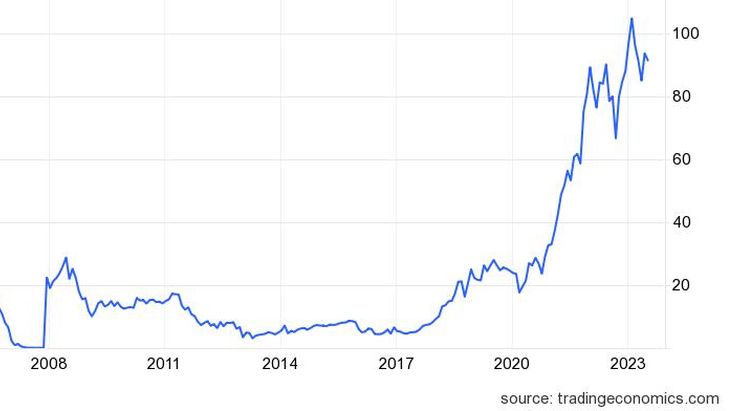

Total independent de acțiunile pentru revenire post-covid amintite mai sus, la sfârșitul anului 2020 aveau loc mari schimbări în sectorul european al carbonului. Mai exact, era pe cale să înceapă, din ianuarie 2021, a patra fază a Schemei europene de comercializare a emisiilor (ETS). ETS este cel mai mare și cel mai vechi acord de comercializare a emisiilor (lansat în 2005) din istorie, cu experiența unui cvasi-faliment la activ: la sfârșitul anului 2007, prețul unui certificat era de 0,01 euro/tonă.

Trebuie să subliniem că a fost o pură coincidență faptul că cele două evenimente (anunțarea fondurilor post-covid și începerea fazei IV a EU ETS) au avut loc în același timp. Totuși, în lipsa acestei întâmplări, am avea astăzi un sector energetic european cu totul diferit. Acesta a fost momentul în care investitorii financiari, în căutarea unor refugii sigure pentru fondurile post-covid menționate mai sus, au descoperit piața EU ETS. În primul rând, nu le-a venit să creadă ce noroc au: un produs financiar (fără livrare fizică, poate fi tranzacționat din orice colț al Pământului) nu foarte reglementat (fără licență de tranzacționare, cum este cazul pentru gaz sau electricitate), tranzacționat prin burse (fără risc de contraparte). Având în vedere că UE era foarte dornică să evite un alt fiasco al EU ETS în stilul 2007, care a fost mai mult decât probabil în lunile întunecate de COVID (cine dorea să cumpere certificate de CO2 în timpul carantinei?), investitorii financiari au fost în poziția de a dicta noile reguli și reglementări pentru faza IV a EU ETS. Principalele modificări pot fi rezumate astfel:

- Alocarea gratuită de certificate EU ETS va fi eliminată treptat,

- Numărul de certificate aflate în circulație va fi redus anual (prin așa-numitul „factor de reducere liniară”), colecționarea de certificate de carbon va fi eliminată (în sensul în care niciun certificat din Faza III nu va putea fi transferat în Faza IV), iar numărul total de certificate EU ETS emise va fi reconfirmat înainte de jumătatea lunii mai a fiecărui an,

- Rezerva de stabilitate a pieței (2015) va fi consolidată în continuare, adică mai multe certificate vor merge în rezervă (vor fi retrase de pe piață),

- Creditele externe din așa-numitul sistem Kyoto (cum ar fi Mecanismul de dezvoltare curată) vor fi excluse din Europa,

- Numărul de sectoare de emitenți care fac obiectul normelor EU ETS va crește treptat (incluzând printre altele aviația civilă) și, în cele din urmă,

- Spre deosebire de energia electrică sau gazele naturale, comercializarea carbonului va fi reglementată sumar.

Setul de noi reguli de mai sus a fost stabilit pentru o perioadă mai lungă decât de obicei în comerțul european de emisii: faza V a sistemului EU ETS va începe abia în 2030, iar regulamentul de mai sus nu poate di reformat înainte de această dată.

În paralel cu modificările de reglementare de mai sus, UE a prezentat în mod activ aranjamentul de mai sus către publicul european sub sloganul de marketing „Fit-for-55”. Prin urmare, totul era pregătit pentru relansarea tranzacționării EU ETS, ca produs financiar major: pe de o parte era o cantitate inimaginabilă de fonduri pentru recuperare post-covid, pe de altă parte, un produs financiar reformat pentru a satisface cerințele speciale ale investitorilor financiari. O întrebare interesantă este ce s-a întâmplat în interesul emițătorilor și al consumatorilor finali: adică cele două categorii care plătesc de fapt întregul spectacol CO2.

Ce s-a întâmplat

Rezultatul a fost spectaculos. Prețul certificatelor EU ETS s-a triplat pe parcursul anului 2021. Până la începutul lui 2022, investitorii financiari au ajuns să dețină mai multe certificate decât toți emitenții fizici (fabrici, centrale electrice, producători de îngrășăminte etc.) la un loc. Având în vedere acest aranjament nefericit prin care poluatorii trebuie să cumpere certificate de CO2 care le lipsesc de la investitori financiari, nu este surprinzător faptul că prețurile EU ETS nu vor putea reveni niciodată la nivelul de dinainte de 2021. Cu pauze nesemnificative, prețul CO2 este într-o tendință ascendentă în Europa din trimestrul doi al anului 2021. UE a aprobat un set de reguli care vor menține prețurile EU ETS ridicate: oferta redusă (un număr de certificate redus prin factorul de reducere liniară), cererea crescută (sectoare noi adăugate) și euforia de marketing „Fit-for-55” (Cine îndrăznește să vorbească împotriva unei Europe verzi?) creează o atmosferă artificială de piață de „ la cumpărare”.

Nicio surpriză, miracolul s-a întâmplat la începutul primăverii acestui an: prețul certificatului EU ETS a depășit 100 de euro pe tonă. După cum s-a menționat mai sus, același produs s-a tranzacționat la 0,01 euro/tonă în noiembrie 2007. Avem o creștere a prețului de 100.000% (o sută de mii la sută) într-un interval de șaisprezece ani. Nicio altă marfă tranzacționată nu a egalat vreodată o asemenea performanță.

Dar de ce este această istorie atât de importantă din punctul de vedere al tranzacționării de energie?

Impactul asupra tranzacționării de energie

Pentru centralele electrice din UE, certificatele EU ETS sunt un factor de producție, care urmează să fie integrat în prețul final al energiei electrice, la fel cum este combustibilul sau întreținerea, etc. Cum prețul certificatelor de CO2 a tot crescut în 2021, prețul energiei electrice a urmărit automat aceeași mișcare ascendentă. Pe măsură ce electricitatea s-a scumpit, prețurile la gazele naturale au început să crească și ele – de ce ar trebui să fie gazul ieftin, când alternativa acestuia (electricitatea) este scumpă?

Acesta a fost momentul (T3 2021), când rușii au intrat în scenă. Au descoperit (cu ajutorul anumitor bănci de investiții din UE) că ar putea împușca doi iepuri deodată: ar putea vinde volume mari de gaze la prețuri mari, dacă (și numai dacă) prețurile carbonului rămân pe această traiectorie ascendentă. Numeroase agenții de reglementare vor petrece mulți ani lungi pentru a afla exact ce s-a întâmplat, dar este foarte probabil ca rușii să-și fi instruit propriile firme de trading din Europa de Vest (acum toate dispărute) și să fi comandat anumitor bănci de investiții din UE și Elveția să cumpere certificate EU-ETS. În jargonul de tranzacționare, acesta a fost momentul „bid-on” al tranzacționării cu CO2 (ceea ce înseamnă că vin oferte la ultimul preț de tranzacționare, ceea ce împinge prețurile în continuare). În comparație cu veniturile dublate/triplate din importurile de gaze, banii cheltuiți de ruși pentru cumpărarea de CO2 au fost „în limitele marjei de eroare”.

Din acest moment, două forțe total independente, investitorii financiari care cheltuiesc fondurile pentru recuperare post-covid și rușii care cumpără pentru a crește prețul gazului, au creat împreună fundamente optimiste ale pieței EU ETS. Acesta este elementul care a pornit criza energetică europeană din 2021-2022. Așa cum am spus mai sus, războiul cumplit și sancțiunile ulterioare impuse de UE au fost doar factori minori, în condițiile în care prețurile UE la energie electrică și gaze au început să crească din T2 2021.

Pentru a rezuma, această ultimă criză energetică ar fi fost mai puțin asemănătoare unei tornade, dacă în 2020 UE ar fi reformat într-un mod diferit regulile de tranzacționare din sistemul EU ETS. Reglementarea fazei IV este prietenoasă cu investitorii financiari, dar interesul emitenților și al clienților finali pare să fie ignorat. Prețurile certificatelor de CO2 sunt pe tendință crescătoare și vor rămâne astfel până în 2030, când regulile de tranzacționare din prezent vor fi revizuite. Tradingul cu energie electrică și gaze doar a reflectat această anticipare a creșterii prețurilor din sectorul EU ETS în 2021 și acesta a fost începutul celei mai recente crize energetice. Mai multe întrebări interesante își așteaptă răspunsurile (de exemplu, ce s-a întâmplat cu certificatele de CO2 pe care rușii le dețineau direct sau indirect, prin intermediul băncilor UE?), dar un lucru este sigur: regimul de tranzacționare EU ETS este astfel calibrat acum încât explozia prețurilor din 2021 (scumpire de 300%) se poate întâmpla din nou, în orice moment, fără vreun avertisment – la fel ca o tornadă.

* Articolul a apărut inițial în publicația online www.vg.hu

Despre autor Jozsef Balogh este senior business developer la Axpo Solutions, Elveția, concentrându-se pe oportunitățile din Europa Centrală și Ucraina în domeniul energiei electrice, al gazelor și al CO2. A activat în industria energetică din Europa Centrală în diferite roluri începând din 1992. A fost activ în special în Ucraina și Ungaria.